Seleziona l'argomento e approfondisci le risposte

REGISTRAZIONE E ACCESSO ALL'AREA PRIVATA

Per recuperare la tua PASSWORD sarà necessario:

- cliccare su “AREA CLIENTI”,

- poi su “ACCEDI”

- entrato nella maschera ti basterà selezionare “RECUPERA PASSWORD”

- una volta modificata la password, per garantire la tua sicurezza e la privacy dei tuoi dati, ti chiederemo di inserire a conferma il codice OTP che ti avremo inviato.

Ricorda che per motivi di sicurezza la procedura di login ti consente solo 5 tentativi di inserimento della tua password; terminati i tentativi l'account viene automaticamente bloccato.

Buona navigazione!

Apri in altra pagina

Il processo di registrazione alla tua Area Privata è quasi immediato e un semplice percorso guidato ti richiederà la compilazione di alcune informazioni necessarie.

Verifica solo di avere a portata di mano questi dati:

• il tuo codice fiscale o la partita iva della tua società.

• il numero di almeno una delle tue polizze, che trovi su tutti i documenti che ti abbiamo inviato a casa: può essere indentificato come numero di polizza o numero di contratto.

• È importante sapere che se stai effettuando la registrazione di una polizza legata ad un finanziamento (Polizze Collettive - CPI), sarà necessario inserire il numero del finanziamento.

Ti ricordiamo che la registrazione è unica e ti consentirà di consultare tutti i tuoi contratti.

Buona navigazione!

Apri in altra pagina

CnpVita per garantire la tua sicurezza a dicembre 2021, con il rilascio del nuovo sito, ha introdotto l’accesso a due fattori.

Cosa significa?

Ogni volta che fai l’accesso, inserendo la tua username e password, ti verrà inviato un codice OTP valido una sola volta per completare l’accesso.

Ti ricordiamo che le tue credenziali sono informazioni esclusive e riservate, conservale con attenzione.

Quindi, per rispondere alla tua domanda, solo tu puoi accedere alla tua Area Privata.

Se hai il dubbio che qualcun altro possa essere entrato in possesso delle tue credenziali, ti invitiamo a rigenerare la tua password.

Buona navigazione!

Apri in altra pagina

Registrarsi è semplice, verifica di avere a portata di mano questi dati:

• il tuo codice fiscale o la partita iva della tua società.

• il numero di almeno una delle tue polizze, che trovi su tutti i documenti che ti abbiamo inviato a casa: può essere indentificato come numero di polizza o numero di contratto.

• È importante sapere che se stai effettuando la registrazione di una polizza legata ad un finanziamento (Polizze Collettive - CPI), sarà necessario inserire il numero del finanziamento.

• Ora utilizza il tasto AREA CLIENTI e clicca su REGISTRATI ORA, un percorso guidato ti richiederà la compilazione di alcune informazioni necessarie.

Per ogni necessità puoi scriverci utilizzando la pagina CONTATTI.

Buona navigazione!

Apri in altra pagina

L’Area Privata è stata concepita per darti tutte le informazioni utili di cui puoi aver bisogno.

Vogliamo metterti in condizione di consultare quando lo desideri le informazioni aggiornate relative alle tue polizze.

Ecco come:

puoi consultare i PDF delle comunicazioni che la Compagnia ti ha inviato

puoi verificare lo stato del versamento dei premi e la regolare copertura assicurativa

un facile percorso ti permetterà di effettuare richieste immediate alla Compagnia

puoi monitorare lo stato delle richieste che hai fatto

per risparmiare carta e preservare l'ambiente

Apri in altra pagina

Il 13 dicembre 2021 abbiamo rinnovato il nostro sito per proteggere i tuoi dati e offrirti un’esperienza migliore.

Se ti eri già registrato all'Area Privata ed è il tuo primo accesso sul nuovo sito dovrai:

- inserire la stessa USERNAME

- al posto della PASSWORD inserire il tuo codice PIN che avevi ricevuto al momento della registrazione.

Una semplice procedura ti guiderà per creare la tua nuova PASSWORD, che utilizzerai sempre per i futuri accessi.

Inoltre, dovrai indicare il numero di cellulare su cui invieremo gli OTP indispensabili per poter completare la procedura di accesso.

Il PIN non sarà più necessario.

Quindi, per i futuri accessi, dovrai:

• inserire USERNAME e PASSWORD,

• alla maschera successiva dovrai inserire il codice di sicurezza di 8 cifre (OTP)

• Il codice OTP scade dopo 10 minuti; una volta scaduto sarà necessario effettuare nuovamente il login per ricevere un nuovo codice.

Se hai necessità di assistenza CONTATTACI.

Apri in altra pagina

Attenzione: per motivi di sicurezza, la procedura di login ti consente solo 5 tentativi di inserimento della tua password; terminati i tentativi l'account viene automaticamente bloccato.

Per sbloccare il tuo account, devi necessariamente effettuare il cambio della password, utilizzando il “RECUPERA PASSWORD” presente nella schermata del login.

Sarà poi sufficiente seguire le istruzioni che ti verranno fornite dalle schermate seguenti.

Buona navigazione!

Apri in altra pagina

NAVIGAZIONE SICURA DEL SITO

Per consentire una navigazione ottimale elenchiamo le versioni dei browser con i requisiti minimi supportati dal nostro sito:

• Mozilla Firefox versione 33.0 e successive

• Chrome versione 37.0 e successive

• Edge versione 25.1 e successive

• Safari versione 8.0 e successive.

Le versioni precedenti dei browser non hanno più i criteri di sicurezza necessari a una corretta navigazione del nostro sito.

Per eseguire l'aggiornamento potrete utilizzare l'apposita funzionalità all'interno del vostro browser.

Apri in altra pagina

Poiché il sito collega diversi sistemi informatici della Compagnia, è possibile che ci siano delle elaborazioni in corso che rallentano la visualizzazione delle informazioni.

Ricaricando la pagina in consultazione, utilizzando il tasto “aggiorna” del tuo browser, l’esperienza di navigazione può migliorare.

In ogni caso, ti invitiamo a verificare che la versione del tuo browser sia l'ultima. In caso contrario potresti avere comunque problemi di navigazione.

Apri in altra pagina

Navigare online in sicurezza è fondamentale per proteggere te stesso e i tuoi dati. Ecco alcuni semplici consigli per migliorare la tua sicurezza informatica:

- Non salvare mai le tue password sul browser: anche se può sembrare comodo, è meglio utilizzare un gestore di password sicuro.

- Installa un antivirus affidabile: esistono ottime opzioni gratuite che possono proteggerti da virus e malware.

- Attenzione alle richieste sospette: ricorda che la nostra Compagnia non ti chiederà mai i tuoi dati personali o di accesso tramite mail o telefono.

Segui questi consigli e naviga in sicurezza!

Apri in altra pagina

LA SOSTENIBILITA' IN CNP VITA

Cos’è la dematerializzazione delle comunicazioni?

La dematerializzazione è un processo d’innovazione tecnologica che prevede la conversione di qualunque documento cartaceo in formato digitale, così da beneficiare dei vantaggi offerti dalla tecnologia.

Avrai così un archivio ordinato dove recuperare tutte le comunicazioni che ti abbiamo inviato. Potrai fruire di questo vantaggio tecnologico per tutte le polizze in vigore che hai stipulato con CNP Vita, individuali e CPI (polizze collettive).

Scegliere la dematerializzazione per la tua polizza ti dà la possibilità di aiutarci a risparmiare carta e ad avere tutte le comunicazioni a te riservate nella tua “area clienti”.

Per ogni nuova comunicazione ti verrà inviato un avviso mail all'indirizzo di posta elettronica che ci hai fornito.

La dematerializzazione è quindi risparmio e velocità:

- risparmio: perché viene usata meno carta, preservando l'ambiente. Le comunicazioni vengono prodotte solo in formato PDF, leggibile sia su PC sia su Tablet e Smartphone.

- velocità: perché appena pronte, le comunicazioni vengono rese disponibili in “area clienti” del sito, senza dover aspettare i tempi di spedizione.

Come fare per richiedere la dematerializzazione?

- se sei già registrato in “area clienti”

- Clicca LE TUE POLIZZE

- Nel banner dedicato alla Dematerializzazione scegli SI

- se non sei ancora registrato

- Registrati in “area clienti”

- Prosegui come al punto 1

Grazie!

Apri in altra pagina

CNP Vita promuove lo sviluppo e il collocamento di prodotti e investimenti sostenibili.

Perché?

Perché siamo consapevoli delle responsabilità che abbiamo nei confronti dei nostri clienti su temi importanti come l’ambiente, il sociale e i valori aziendali.

Così abbiamo adottato una politica che si fonda su tre principi emanati dalla Commissione Europea:

- riorientare i flussi di capitale verso investimenti sostenibili per raggiungere una crescita sostenibile e inclusiva,

- gestire i rischi finanziari del cambiamento climatico, dell'esaurimento delle risorse, del degrado ambientale e delle questioni sociali,

- promuovere la trasparenza e una visione a lungo termine delle attività economiche e finanziarie.

Per approfondimenti puoi consultare la pagina Finanza etica e sostenibile.

Apri in altra pagina

VARIAZIONI E OPERAZIONI CONTRATTUALI

Per modificare il contraente in caso di decesso e ricevere l’assistenza necessaria, è possibile rivolgersi alla filiale UniCredit di cui il contraente deceduto era cliente.

Ti informiamo che, se il contraente deceduto è anche Assicurato della polizza, non è possibile effettuare il cambio di contraenza, ma sarà necessario chiedere la liquidazione della polizza per sinistro.

Invece, se il Contraente non era più cliente UniCredit:

- per richiedere il cambio di contraenza puoi stampare, compilare e firmare questo documento; ricordati di raccogliere le firme degli eredi. Puoi inviarlo:

- In formato pdf tramite la pagina Contatti,

- Tramite raccomandata al nostro indirizzo: CNP UniCredit Vita S.p.A - all'attenzione dell'Ufficio Sinistri e Processi massivi, Via E. Cornalia 30, 20124 Milano.

- Per richiedere la liquidazione per sinistro segui le istruzioni a questa pagina.

Apri in altra pagina

Nelle polizze vita sono coinvolti quattro soggetti:

- la Compagnia di Assicurazione (CNPVita): che “costruisce” ed emette la polizza,

- il contraente: che acquista ed è il titolare della polizza,

- l'assicurato: è la persona su cui si calcolano le prestazioni della polizza,

- il beneficiario: è il soggetto che ha diritto a ricevere la prestazione assicurata.

La prestazione assicurata può essere corrisposta in due casi:

- caso vita:

il beneficiario riceve la prestazione quando scade la polizza, tranne nel caso in cui l’assicurato venga a mancare prima della scadenza,

- caso morte:

il beneficiario riceve la prestazione nel caso in cui l’assicurato venga a mancare prima della scadenza.

- Perché è così importante indicare il beneficiario caso morte?

Perché il beneficiario riceve la liquidazione delle somme assicurate in caso di decesso dell'assicurato.

Una designazione precisa del beneficiario (nome, cognome, data di nascita e indirizzo) ne consente una rapida identificazione da parte di CNPVita, che può procedere al pagamento della somma dovuta nel minore tempo possibile.

- Come posso indicare il beneficiario caso morte?

In occasione della sottoscrizione del contratto, ti viene chiesto a chi intendi destinare le somme assicurate in caso di premorienza dell'assicurato.

Ti ricordiamo che una designazione più precisa facilita il processo di liquidazione.

- Posso modificare il beneficiario caso morte?

Sì, puoi modificare il beneficiario ogni volta che lo ritieni opportuno, esclusi i casi previsti dalla normativa in vigore, nei seguenti modi:

- se sei cliente UniCredit, puoi richiedere la variazione del beneficiario presso la filiale che ha in gestione la tua polizza

- altrimenti, puoi scrivere a CNPVita, che confermerà la modifica con una comunicazione di variazione contrattuale con la nomina del/dei nuovi beneficiari

- puoi cambiare il beneficiario tramite testamento: ti consigliamo di indicare il numero di polizza, i nuovi beneficiari (nome, cognome, data di nascita e indirizzo) e comunicare subito a CNPVita l'avvenuta variazione.

- È utile informare il beneficiario caso morte che è stato nominato?

Sì, perché in caso di premorienza dell'assicurato, il beneficiario può attivarsi subito per ottenere il capitale assicurato.

- Posso indicare chiunque come beneficiario di polizza?

Sì, è sufficiente che indichi il suo nome, cognome, data di nascita e indirizzo ed eventualmente altre informazioni in tuo possesso.

Ti ricordiamo che il beneficiario può essere anche una Persona Giuridica; anche in questo caso ti raccomandiamo di identificarlo in maniera univoca.

Apri in altra pagina

Il premio pagato, a differenza di quanto possa far pensare il termine, è il prezzo che il contraente paga in anticipo per acquistare la copertura assicurativa offerta da CNPVita.

Il premio può essere pagato, a seconda di quanto concordato nella polizza, come:

- Premio unico, in un'unica soluzione valida per tutta la durata contrattuale

- Premio annuo, in più annualità o anche frazionato (mensile, semestrale…). Il pagamento anticipato coprirà le garanzie assicurative fino alla successiva ricorrenza.

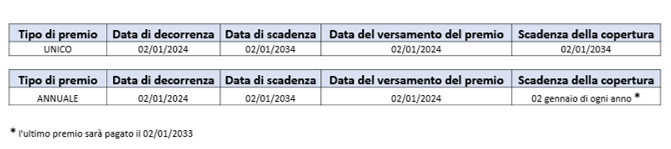

Per comodità riportiamo i due esempi dei premi:

Il premio cambia in funzione delle caratteristiche di ogni contratto, e le modalità di versamento sono sempre definite al momento della sottoscrizione della polizza.

Apri in altra pagina

LIQUIDAZIONI POLIZZE

Se sei beneficiario caso vita:

quando la polizza giunge alla sua naturale scadenza, puoi chiedere la liquidazione della polizza

Se sei contraente:

Puoi chiedere la liquidazione anticipata della tua polizza (riscatto totale o parziale), se previsto per il tuo prodotto.

Se sei contraente, prima di richiedere il riscatto verifica dalle condizioni di polizza se ci sono i presupposti, eventuali penali e i termini del pagamento. Se sei cliente UniCredit, ti consigliamo di rivolgerti alla filiale dove hai in gestione la tua polizza.

Apri in altra pagina

QUANDO IL CONTRAENTE E IL BENEFICIARIO COINCIDONO

- Se sei Cliente UniCredit

- presso la tua filiale puoi ricevere l’assistenza necessaria per la gestione della liquidazione.

- Se sei Cliente di un’altra Banca

- Accedi all’Area Clienti o Registrati nel nostro sito

- entra nella sezione delle tue polizze e seleziona la polizza che vuoi liquidare per scadenza

- scegli il menù Richieste

- segui le istruzioni presenti

QUANDO IL CONTRAENTE E IL BENEFICIARIO SONO DIVERSI

Collegati alla pagina dedicata ai beneficiari: https://www.cnpvita.it/areabeneficiario.

Scegli il menù a tendina Richiedi la liquidazione della polizza per scadenza.

Compila i modelli messa a disposizione nella sezione dedicata alla scadenza. I modelli presenti sono diversificati per persona fisica o persona giuridica.

Abbi cura di scegliere il modello che ti riguarda e invialo secondo le indicazioni che trovi in pagina.

Apri in altra pagina

Se la tua polizza è una forma pensionistica complementare (Piano Individuale Pensionistico – PIP e Forma Individuale Pensionistica FIP), la prestazione maturata viene riconosciuta nel momento in cui raggiungi il diritto alla pensione di anzianità.

Inoltre, puoi richiedere il riscatto anticipato di quanto maturato, in determinate situazioni previste nelle Condizioni di Assicurazione relative alla tua polizza.

Se sei Cliente UniCredit

- Presso la tua filiale puoi ricevere l’assistenza necessaria nella gestione della tua polizza.

Se sei Cliente di altra Banca

- Accedi all’Area Clienti o Registrati

- Clicca il tasto “Clicca qui per consultare le tue polizze”

- Seleziona la polizza desiderata cliccando il tasto “Mostra dettagli”

- Accedi alla sezione “Richieste” e compila il form che viene messo a tua disposizione

- All’arrivo della tua richiesta di liquidazione, l’ufficio competente gestirà la tua pratica.

In caso di difformità verrai contattato per il perfezionamento della documentazione.

Apri in altra pagina

Se sei Cliente UniCredit, presso la tua filiale puoi ricevere l’assistenza necessaria per richiedere il riscatto totale o parziale della tua polizza; oppure:

- Accedi all’Area Clienti o Registrati

- Clicca il tasto “Clicca qui per consultare le tue polizze”

- Seleziona la polizza desiderata cliccando il tasto “Mostra dettagli”

- Accedi alla sezione “Richieste” e compila il form che viene messo a tua disposizione

- All’arrivo della tua richiesta di liquidazione, l’ufficio competente gestirà la tua pratica.

In caso di difformità verrai contattato per il perfezionamento della documentazione.

Apri in altra pagina

In caso di decesso dell’assicurato e se sei beneficiario di una polizza, ti invitiamo a collegarti alla pagina dedicata ai beneficiari, utilizzando il link sotto riportato, che ti fornisce le istruzioni per aprire la richiesta di liquidazione per sinistro. Potrai scegliere la modalità di invio a te più consona.

Ti verranno proposti due menu a tendina, che sceglierarai in base alla tipologia di polizza:

- “Richiedi la liquidazione della polizza per sinistro prodotti TCM e CPI”

- "Richiedi la liquidazione della polizza per sinistro prodotti RISPARMIO e INVESTIMENTO"

Dopodichè potrai seguire le istruzioni riportate in pagina.

Apri in altra pagina

SOCIAL E CONTATTI

Puoi contattare CNPVita tramite:

- Sito: sezione “Contatti”

- CNP Vita S.p.A. Via Emilio Cornalia 30, 20124, Milano

- Posta elettronica: info@cnpvita.it

- PEC: info_cnpvita@pec.it (contattabile esclusivamente da un indirizzo di posta certificata - PEC)

- Numero verde: 800.335.335.

Inoltre, l’accesso alla tua area privata ti consente di consultare tutte le informazioni sui contratti che hai sottoscritto con CnpVita. Se non l’hai già fatto, per registrarti consulta la faq Come faccio a registrarmi?

Infine, se sei Cliente UniCredit, presso la tua filiale puoi trovare tutta l’assistenza necessaria nella gestione della tua polizza.

Apri in altra pagina

FISCALITA' E NORMATIVA

Per i contratti di Risparmio e Investimento (Index Linked, Unit Linked , multiramo e rivalutabili) quando si richiede un riscatto totale, parziale o alla scadenza naturale del contratto, sulla parte di importo trovata facendo la differenza tra il capitale maturato fino a quel momento e i premi versati (ovvero la plusvalenza), la Compagnia assicurativa deve applicare un’imposta sostitutiva pari al 26%.

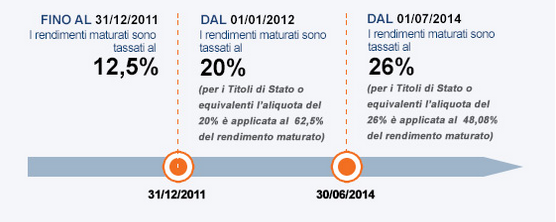

L’aliquota d’imposta applicabile ai rendimenti maturati varia, nei diversi periodi contrattuali considerati e in base alla natura del sottostante finanziario collegato al contratto. Nello specifico, alle plusvalenze maturate:

- fino al 31/12/2011 si applica l’aliquota del 12,50% indipendentemente dalla composizione del sottostante finanziario collegato al contratto;

- dall’1/01/2012 al 30/06/2014 si applica l’aliquota del 12,50% o del 20% in base alla natura del sottostante finanziario collegato al contratto;

- a partire dall’ 1/07/2014 si applica l’aliquota del 12,50% o del 26% in base alla natura del sottostante finanziario collegato al contratto.

Nello specifico, per i punti 2 e 3, l’aliquota del 12,50%, si applicherà alla parte di plusvalenze maturate dalla polizza riferibili a Titoli di Stato o equiparati.

Invece le aliquote del 20% e del 26% sono applicabili alla sola parte di rendimento riferibile agli strumenti finanziari collegati alla polizza che siano diversi da Titoli di Stato o equiparati, quali ad esempio: azioni, obbligazioni c.d. “corporate”, derivati etc.

Di seguito lo schema riepilogativo

Per determinare la quota di rendimenti soggetta al trattamento fiscale speciale riservato ai Titoli di Stato o equivalenti, la Compagnia verifica la composizione del portafoglio del fondo il 31 dicembre di ogni anno.

Questo calcolo viene fatto al 31 dicembre di ogni anno ed il risultato viene archiviato fino a quando il Cliente richiede un rimborso. In quel momento, viene fatta una media delle percentuali di Titoli di Stato rilevate ogni anno durante la vita della polizza e la percentuale ottenuta viene applicata al rendimento complessivo della polizza: il risultato fornisce la quota di rendimento soggetta all'imposta ridotta.

Facciamo un esempio di calcolo:

un Cliente investe in una polizza rivalutabile nel 2012 e disinveste nel 2015.

Questa è la costituzione del sottostante della polizza al 31 dicembre degli anni 2012, 2013 e 2014

| Composizione Sottostante | Titoli di Stato | Altri titoli |

|---|---|---|

| 31/12/2012 | 60% | 40% |

| 31/12/2013 | 68% | 32% |

| 31/12/2014 | 85% | 15% |

| Media Percentuali | 71% | 29% |

In questo caso, il 71% del rendimento accumulato fino al momento del disinvestimento sarà attribuito ai Titoli di Stato e tassato in forma ridotta.

Limitatamente ai contratti Index Linked, Unit Linked e di capitalizzazione, emessi o rinnovati a partire dal 01/01/2001, si deve applicare anche l’imposta di bollo.

Questa imposta si calcola sul valore dell’investimento alla data del 31 dicembre di ogni anno, a partire dall’anno 2012, e viene applicata all’uscita dal contratto in caso di riscatto parziale, riscatto totale, scadenza e sinistro.

Le aliquote variano in base agli anni nel seguente modo:

per il 2012 - aliquota 0,10%, con un importo minimo di 34,20 euro ed un massimo di 1.200 euro per le persone giuridiche

per il 2013 - aliquota 0,15%, con un importo minimo di 34,20 euro ed un massimo di 4.500,00 euro per le persone giuridiche

a partire dal 2014 - aliquota 0,20%, senza importo minimo e con un importo massimo di 14.000,00 per le persone giuridiche

In ultimo, in caso di decesso dell'Assicurato, in base alla Legge n. 190 del 23 dicembre 2014 (Legge di Stabilità 2015), a partire dal 1 gennaio 2015, ha stabilito che in caso di decesso dell'assicurato sonno esenti da IRPEF, e quindi da imposta sostitutiva, unicamente per la componente di capitale erogata a fronte della copertura del rischio demografico (i.e. copertura del rischio morte dell'assicurato).

La componente finanziaria del contratto sarà assoggettata a tassazione mediante applicazione di una imposta sostitutiva determinata con aliquota del 26%, ridotta in proporzione alla parte di rendimento eventualmente riferibile a investimenti in titoli di Stato o equiparati, che restano assoggettati a tassazione con aliquota del 12,50%.

Si ricorda che in caso di decesso dell'assicurato, le somme corrisposte ai beneficiari continuano ad essere percepite come un diritto proprio e, come tali, sono esenti dalle imposte sulle successioni in quanto non concorrono a formare l'asse ereditario.

Apri in altra pagina

La Legge 112 del 22 giugno 2016 tutela le persone con disabilità grave, come definite dalla legge 104.

Secondo questa normativa, il limite massimo per calcolare la detrazione in caso di polizze che coprono il rischio di morte, stipulate a favore di persone con disabilità grave, è di € 750,00 invece dei normali € 530,00.

Per determinare l’importo complessivo della detrazione che ti spettano, devono essere considerati anche i premi detraibili versati per altre assicurazioni, incluse quelle sottoscritte prima del 1° gennaio 2001.

Se ritieni di aver diritto alla maggiore detrazione, devi inviare a CNPVita la documentazione idonea a dimostrare lo stato di disabilità grave del beneficiario e comunicare eventuali variazioni dei dati.

Le informazioni sulla maggiore detraibilità del premio vengono utilizzate da CNPVita nelle comunicazioni all’Anagrafe tributaria a partire da quella non ancora predisposta alla data della comunicazione dalla prossima spedizione.

Apri in altra pagina

La valorizzazione della tua polizza al 31 dicembre, per i prodotti d’investimento (escluse le tariffe TCM e CPI), è consultabile in tempo reale nell’Area Clienti.

Come? È molto semplice:

- Accedi alla tua Area Clienti (https://www.cnpvita.it/login) o registrati se ancora non l’hai fatto (https://www.cnpvita.it/registrazione)

- Clicca “Consulta le tue polizze”

- Clicca “Mostra dettagli” della polizza interessata

- Seleziona la pagina “Richieste”

- Clicca sul pulsante “Valorizzazione al 31 dicembre”: potrai visualizzare la lettera in formato PDF con i dati di polizza e la valorizzazione.

Buona navigazione!

Apri in altra pagina

Un contratto di assicurazione è una promessa: la compagnia assicurativa si impegna a restituire in futuro, sotto forma di denaro o servizi, i soldi ricevuti dal cliente al momento della sottoscrizione della polizza. Le compagnie investono queste risorse per preservarne e aumentarne il valore.

Per ridurre il rischio associato a queste operazioni, l’Unione Europea richiede alle compagnie di assicurazione di avere riserve specifiche. Solvency II introduce il Requisito Patrimoniale di Solvibilità, che rappresenta:

- La disponibilità di fondi per l’impresa, non destinati a impegni specifici

- Un cuscinetto di sicurezza (il margine di solvibilità) per far fronte alle obbligazioni future, anche in caso di difficoltà economiche della compagnia.

Il margine di solvibilità:

- Garantisce stabilità e robustezza alla compagnia per tutti i clienti assicurati

- Viene calcolato secondo regole diverse a seconda dell’attività della compagnia (vita o danni)

- Testimonia l’affidabilità della compagnia, insieme alle riserve destinate agli impegni futuri.

La Direttiva Solvency II e il Regolamento Delegato 2015/35 impongono alle compagnie di assicurazione di pubblicare una Relazione sulla Solvibilità e Condizione Finanziaria che descrive dettagliatamente le attività messe in atto per garantire gli investimenti.

Se queste informazioni risultano ancora complesse, vi consiglio di leggere g̲u̲i̲d̲a̲ ̲s̲e̲m̲p̲l̲i̲f̲i̲c̲a̲t̲a̲ ̲d̲i̲ ̲I̲V̲A̲S̲S̲.

Apri in altra pagina

Il KID (Key Information Document) è un documento che contiene le informazioni chiave sui prodotti d’investimento assicurativi. È stato introdotto dall’Unione Europea in base al Regolamento UE n. 1286/2014 a partire dal 1° gennaio 2018.

A cosa serve il KID?

- Il KID ha un formato standardizzato e permette agli investitori di confrontare le caratteristiche dei prodotti d’investimento assicurativi presenti sul mercato

- In fase precontrattuale, aiuta l’investitore a prendere decisioni consapevoli e informate, aumentando la trasparenza.

Cosa troverete nel KID?

- Nome dell’ideatore del prodotto: chi ha creato il prodotto e di che cosa si tratta

- Tipo di prodotto, termine, obiettivi, e investitori a cui è destinato: quali sono le principali caratteristiche, gli scopi da raggiungere, la durata a chi è rivolto

- Prestazioni assicurative e costi: quali benefici offre e quali sono i costi associati

- Rischi e potenziale rendimento: cosa può andare storto e quali guadagni potenziali ci sono

- Cosa succede se l’ideatore non è in grado di corrispondere quanto dovuto: come viene gestita questa situazione

- Struttura dei costi nel tempo: come sono ripartiti i costi durante la vita del contratto

- Periodo di detenzione raccomandato: per quanto tempo è necessario mantenere l’investimento per far produrre i suoi frutti

- Come presentare reclami: le procedure per segnalare eventuali problemi

Il linguaggio usato nel KID è comprensibile per gli investitori, scritto in modo chiaro e sintetico.

Dove puoi consultare i KID?

All’interno dei singoli prodotti di Risparmio e Investimento, presenti in area pubblica, puoi consultare i relativi KID. Per i prodotti non più in commercializzazione, puoi consultare i KID all’interno dell’Archivio alla pagina P̲r̲o̲d̲o̲t̲t̲i̲ ̲R̲i̲s̲p̲a̲r̲m̲i̲o̲ ̲e̲ ̲I̲n̲v̲e̲s̲t̲i̲m̲e̲n̲t̲o̲.

Apri in altra pagina

Puoi trovare la dichiarazione dei premi pagati nell’Area Clienti:

- Accedi alla tua area clienti https://www.cnpvita.it/login o Registrati https://www.cnpvita.it/registrazione

- Clicca “Consulta le tue polizze”

- Clicca “Mostra dettagli” della polizza interessata

- Seleziona la pagina “Archivio documenti”

Puoi portare in detrazione fiscale i premi versati della tua polizza in questi casi:

- Contratti di investimento (Unit Linked, multiramo e rivalutabili) sottoscritti prima del 31/12/2000 (Decreto Legislativo n° 47/2000) se sono stati versati premi nell’anno di competenza.

- Contratti TCM (Temporanee Caso Morte) e CPI (Creditor Protection Insurance) se sono stati versati premi nell’anno di competenza.

Inoltre, puoi portare in deduzione fiscale i contributi versati per i contratti di previdenza complementare FIP (Fondi Integrativi Pensione) e PIP (Piani Individuali Pensionistici) se sono stati effettuati versamenti nell’anno di competenza.

Apri in altra pagina