Per i contratti di Risparmio e Investimento (Index Linked, Unit Linked , multiramo e rivalutabili) quando si richiede un riscatto totale, parziale o alla scadenza naturale del contratto, sulla parte di importo trovata facendo la differenza tra il capitale maturato fino a quel momento e i premi versati (ovvero la plusvalenza), la Compagnia assicurativa deve applicare un’imposta sostitutiva pari al 26%.

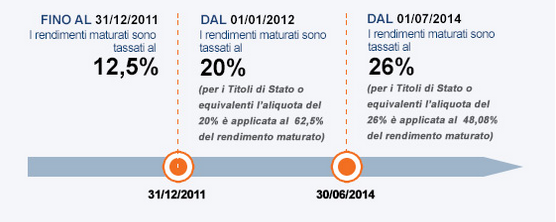

L’aliquota d’imposta applicabile ai rendimenti maturati varia, nei diversi periodi contrattuali considerati e in base alla natura del sottostante finanziario collegato al contratto. Nello specifico, alle plusvalenze maturate:

- fino al 31/12/2011 si applica l’aliquota del 12,50% indipendentemente dalla composizione del sottostante finanziario collegato al contratto;

- dall’1/01/2012 al 30/06/2014 si applica l’aliquota del 12,50% o del 20% in base alla natura del sottostante finanziario collegato al contratto;

- a partire dall’ 1/07/2014 si applica l’aliquota del 12,50% o del 26% in base alla natura del sottostante finanziario collegato al contratto.

Nello specifico, per i punti 2 e 3, l’aliquota del 12,50%, si applicherà alla parte di plusvalenze maturate dalla polizza riferibili a Titoli di Stato o equiparati.

Invece le aliquote del 20% e del 26% sono applicabili alla sola parte di rendimento riferibile agli strumenti finanziari collegati alla polizza che siano diversi da Titoli di Stato o equiparati, quali ad esempio: azioni, obbligazioni c.d. “corporate”, derivati etc.

Di seguito lo schema riepilogativo

Per determinare la quota di rendimenti soggetta al trattamento fiscale speciale riservato ai Titoli di Stato o equivalenti, la Compagnia verifica la composizione del portafoglio del fondo il 31 dicembre di ogni anno.

Questo calcolo viene fatto al 31 dicembre di ogni anno ed il risultato viene archiviato fino a quando il Cliente richiede un rimborso. In quel momento, viene fatta una media delle percentuali di Titoli di Stato rilevate ogni anno durante la vita della polizza e la percentuale ottenuta viene applicata al rendimento complessivo della polizza: il risultato fornisce la quota di rendimento soggetta all'imposta ridotta.

Facciamo un esempio di calcolo:

un Cliente investe in una polizza rivalutabile nel 2012 e disinveste nel 2015.

Questa è la costituzione del sottostante della polizza al 31 dicembre degli anni 2012, 2013 e 2014

| Composizione Sottostante | Titoli di Stato | Altri titoli |

|---|---|---|

| 31/12/2012 | 60% | 40% |

| 31/12/2013 | 68% | 32% |

| 31/12/2014 | 85% | 15% |

| Media Percentuali | 71% | 29% |

In questo caso, il 71% del rendimento accumulato fino al momento del disinvestimento sarà attribuito ai Titoli di Stato e tassato in forma ridotta.

Limitatamente ai contratti Index Linked, Unit Linked e di capitalizzazione, emessi o rinnovati a partire dal 01/01/2001, si deve applicare anche l’imposta di bollo.

Questa imposta si calcola sul valore dell’investimento alla data del 31 dicembre di ogni anno, a partire dall’anno 2012, e viene applicata all’uscita dal contratto in caso di riscatto parziale, riscatto totale, scadenza e sinistro.

Le aliquote variano in base agli anni nel seguente modo:

per il 2012 - aliquota 0,10%, con un importo minimo di 34,20 euro ed un massimo di 1.200 euro per le persone giuridiche

per il 2013 - aliquota 0,15%, con un importo minimo di 34,20 euro ed un massimo di 4.500,00 euro per le persone giuridiche

a partire dal 2014 - aliquota 0,20%, senza importo minimo e con un importo massimo di 14.000,00 per le persone giuridiche

In ultimo, in caso di decesso dell'Assicurato, in base alla Legge n. 190 del 23 dicembre 2014 (Legge di Stabilità 2015), a partire dal 1 gennaio 2015, ha stabilito che in caso di decesso dell'assicurato sonno esenti da IRPEF, e quindi da imposta sostitutiva, unicamente per la componente di capitale erogata a fronte della copertura del rischio demografico (i.e. copertura del rischio morte dell'assicurato).

La componente finanziaria del contratto sarà assoggettata a tassazione mediante applicazione di una imposta sostitutiva determinata con aliquota del 26%, ridotta in proporzione alla parte di rendimento eventualmente riferibile a investimenti in titoli di Stato o equiparati, che restano assoggettati a tassazione con aliquota del 12,50%.

Si ricorda che in caso di decesso dell'assicurato, le somme corrisposte ai beneficiari continuano ad essere percepite come un diritto proprio e, come tali, sono esenti dalle imposte sulle successioni in quanto non concorrono a formare l'asse ereditario.